随着房地产行业发展逻辑改变,据中国房地产业协会日前发布的2022房地产开发企业综合实力TOP500测评结果,TOP500房企总资产规模的增速连续四年出现下降;房企净利润增幅不及资产增幅,头部企业在相对盈利能力方面更具优势,行业内部分化趋势明显。

龙头房企稳中有进 集中趋势有所下降

2021年,TOP500房地产开发企业总资产均值为916.78亿元,同比增长10.47%,增速较上年下降6.17个百分点;净资产均值为211.93亿元,同比增长18.52%,增速较上年提升0.63个百分点。总体来看,TOP500房企总资产规模维持增长,增速则是自2017年见顶后,连续四年下降。净资产同样保持增长,增速近三年保持稳定。

企业层面,依然有部分龙头房企保持资产稳步增长,另一方面,2021年下半年,面对市场趋冷、融资趋紧的情况,部分房企流动性出现问题,被迫出售部分资产缓解困境。

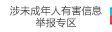

从测评结果来看,2021年TOP10 、TOP50、TOP100、TOP200销售金额分别约占TOP500销售金额的30%、65%、83%、92%。相较于2020年的33%、68%、82%、94%,TOP10、TOP50房企集中趋势有所下降,主要是因为部分规模房企因出现债务风险未入榜单或排名有大幅下滑。

融资环境持续收紧 偿债压力依然较大

2021年,在“房住不炒”和“三道红线”、房地产贷款集中度政策出台背景下,全年政策先紧后松,房企融资呈现供需端持续收紧的态势。

具体到头部房企,2021年TOP50房企融资总额为10540亿元,较2020年下降2.34%。分季度来看,2021年第一季度融资额度最高,约有3258亿元;第二季度融资额较第一季度下降了8.76%。下半年,受部分企业违约事件影响,融资额继续下降,尤其是第四季度,仅有1713亿元,约为第一季度融资额的五成。

从TOP500房企“三道红线”达标率来看,2021年三季度剔除预收款后的资产负债率达标率略有上升,而净负债率与现金短债比达标率稍有下降。近两年,房企整体偿债规模仍处在高位,偿债缺口对房企短期资金池深度具有不小的考验,从海外债到期余额来看,未来三年房企仍然面临较大的还债压力。

净利润持续负增长 盈利能力继续下滑

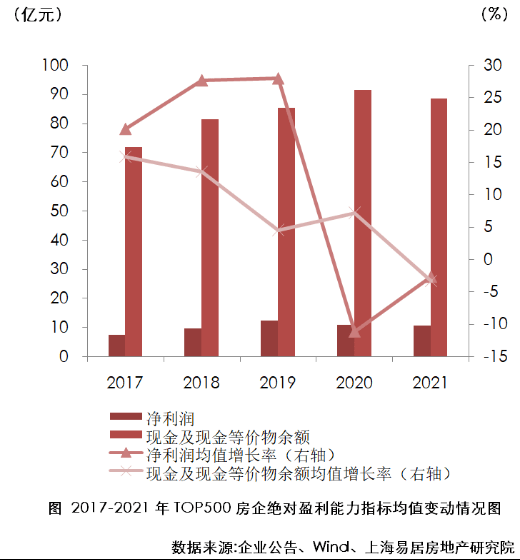

2021年,TOP500房地产开发企业营业收入均值190.65亿元,较上年增长4.02%。营业成本均值153.90亿元,较上年增长10.31%。净利润均值10.72亿元,同比下降2.61%,现金及现金等价物余额均值88.43亿元,同比下降3.28%。

2021年,TOP500房地产开发企业总资产收益率均值为0.78%,较上年下降了0.54个百分点;净资产收益率均值为3.89%,较上年下降了0.64个百分点;成本费用利润率均值为9.84%,较上年下降了1.41个百分点。房企总资产水平上升,利润空间收窄,尤其近两年房企的净利润增幅不及资产增幅,导致总资产收益率下滑。

将TOP50房企的绝对盈利能力数据与TOP500房企相比较,TOP500房企各项指标的与TOP50房企相差甚远,表明中小企业的业绩疲弱,增长乏力。在相对盈利能力方面,各位次房企在不同的指标上各有优势,差异明显。将TOP50房企与TOP500房企进行对比,头部企业在相对盈利能力方面更具优势,行业内部分化趋势明显。

行业规模基本见顶 分化格局继续加剧

测评研究报告显示,2021年我国房地产市场逐步告别“白银时代”。政策延续“房住不炒”基调,坚持不将房地产作为短期刺激经济的工具和手段。同时,在行业规模基本见顶,房企利润空间有限,周转情况提升缓慢的情况下,房企内部分化加剧。

面对前所未有的行业调控,许多房企通过战略收缩、调整组织架构、降本增效来控制成本。为了应对现金流压力,房企纷纷采取多种方式进行补救,以加强市场对自身的信心。

2021年是房地产行业具有历史意义的转折年份,过去的生存方式已越来越无法适应当下的发展节奏,行业急需改变。面对未来,各大龙头房企掌舵人在年度工作会议上提出了新年新规划,内容主要围绕稳定健康发展、降本增效、发展数字化、全面提高竞争力展开。